VAA전략(Vigilant Asset Allocation)

전략 요약

- VAA(Vigilant Asset Allocation)는 2017년 Wouter J. Keller가 제안한 동적자산 배분전략 중 하나입니다. PAA(Protective Asset Allocation)의 후속 전략으로, 연 평균 수익률 10% 이상 및 drawdowns(낙폭) 20% 미만(긍정적으로 15% 미만)을 목표로 합니다.

- VAA는 4개의 공격자산(미국 주식 SPY, 선진국 주식 VEA, 이머징마켓 주식 VWO, 미국 종합채권 BND)과 3개의 방어자산(미국 회사채 LQD, 미국 중기국채 IEF, 미국 단기국채 SHY)으로 구성되어 있습니다. 각 자산의 모멘텀 스코어를 계산하여 공격자산 중 월말 현재 모멘텀 스코어가 가장 높은 자산을 1종목을 선택하여 매수를 진행하게 됩니다.

- VAA모멘텀 스코어 : 1개월 모멘텀 x 12 + 3개월 모멘텀 x 4 + 6개월 모멘텀 x 2 + 12개월 모멘텀 x 1

- 1개월 단위로 모멘텀 스코어를 재계산하여 모멘텀 스코어가 높은 종목으로 전체 포트폴리오를 리벨런싱 합니다. 다만, 4개의 공격자산 중 1개의 자산이라도 모멘텀 스코어가 음수(마이너스)가 나오게 된다면, 공격형 자산 대신 수비형 자산으로 포트폴리오를 교체하게되며, 이 때에도 모멘텀 스코어가 가장 높은 수비형 자산 1종목을 매수하게 됩니다.

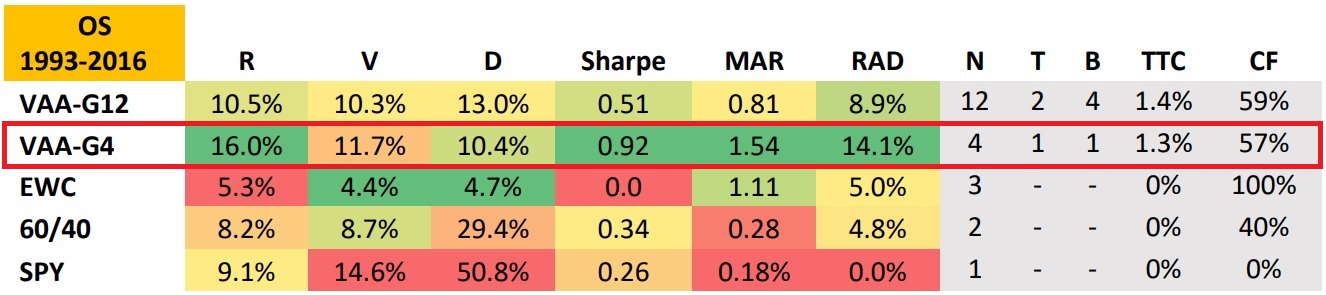

- 관련 논문의 테스트 기간 중 성과는 다음과 같습니다. (LINK)논문 바로가기

- 주1) VAA-G4: 4개의 공격자산으로 운영하는 전략(본건 전략), VAA-G12: 12개의 공격자산으로 운영하는 전략, R: 연평균 수익률, V: 변동성, D:MDD, RAD: MDD고려한 조정수익률

- 주2) VAA-G4 성과(1993년~2016년) - 연평균 수익률(R): 16.0% 변동성(v): 11.7%, MDD(D): 10.4%

- 주3) SPY 성과(1993년~2016년) - 연평균 수익률(R): 9.1% 변동성(v): 14.6%, MDD(D): 50.8%

전략 수익률

전략 MDD

월별 보유종목(MMT)

| 구분 | 23.12 | 24.01 | 24.02 | 24.03 | 24.04 | 24.05 | 24.06 | 24.07 | 24.08 | 24.09 | 24.10 | 24.11 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| SPY | 35.9 | 29.0 | 41.8 | 39.2 | 8.2 | 34.5 | 28.7 | 26.6 | 26.8 | 26.3 | 17.3 | 33.4 |

| VEA | 35.1 | 12.9 | 23.3 | 28.5 | 3.2 | 29.4 | -0.5 | 22.3 | 22.3 | 19.8 | -8.8 | -8.8 |

| VWO | 21.4 | -7.2 | 17.6 | 13.7 | 18.3 | 19.4 | 17.4 | 16.8 | 15.4 | 45.7 | 9.6 | 1.1 |

| BND | 20.3 | 9.7 | -0.1 | 5.2 | -8.0 | 6.5 | 3.1 | 14.3 | 13.4 | 14.7 | -1.9 | 0.3 |

| SHY | 8.4 | 6.0 | 2.1 | 3.4 | -0.3 | 4.4 | 4.1 | 8.3 | 8.4 | 8.7 | 2.3 | 2.3 |

| IEF | 19.5 | 10.0 | -3.7 | 3.0 | -13.3 | 4.7 | 2.8 | 16.3 | 13.5 | 15.3 | -6.0 | -2.7 |

| LQD | 29.5 | 14.1 | -0.1 | 9.2 | -9.4 | 9.4 | 1.5 | 15.8 | 16.0 | 19.5 | -2.2 | 1.0 |

| profit | 4.4 | 1.6 | -2.1 | 0.1 | -4.2 | 0.5 | 3.3 | 1.0 | 2.1 | 2.1 | -2.9 | -0.3 |

2024.11.22. updated

전략 통계

| 구분 | VAA | 60/40 | 구분 | VAA | 60/40 |

|---|---|---|---|---|---|

| 연평균수익률 | 7.1 | 8.0 | STDEV | 10.1 | 9.6 |

| 샤프지수 | 0.61 | 0.72 | 소르티노지수 | 1.24 | 1.21 |

| UPI(%) | nan | nan | Ulcer Index(%) | 8.05 | 6.34 |

| MDD | -22.1 | -26.8 | MDD지점 | 2023.07 | 2009.02 |

| MDD기간(월) | 39 | 29 | 승률(%) | 58.3 | 67.5 |

| Best Month | 17.7 | 7.5 | Worst Month | -8.1 | -9.2 |

| 포트 회전율 | 7.33 | Backtest시작일 | 2007.08 |