PAA전략(Protective Asset Allocation)

전략 요약

- PAA(Protective Asset Allocation)는 2016년 Wouter J. Keller가 제안한 동적자산 배분전략 중 하나입니다. PAA는 논문 제목을 "정기예금을 대체할 만한 간단한 모멘텀 전략(A Simple Momentum-Based Alternative for Term Deposits)" 으로 지었을 정도로 굉장히 보수적인 전략입니다. PAA는 "충돌방지" 자산("crash protection" asset) 개념을 도입하여 연평균 수익률(성과) 대비 비교적 낮은 손실(drawdowns)을 보여주고 있습니다.

- PAA는 총 12개의 자산과 1개의 현금성자산으로 구성됩니다. 12개의 자산은 SPY(S&P500), QQQ(나스닥), IWM(러셀2000), VGK(유럽), EWJ(일본), EEM(이머징마켓), VNQ(부동산), DBC(원자재), GLD(금), HYG(하이일드채권), LQD(미국 회사채), TLT(미국 장기국채)를 이용하며 현금성 자산으로 미국 중기국채(IEF)를 이용합니다.

- 전략의 구성법은 다음과 같습니다. 매월 마지막 거래일에 12개 자산 각각의 모멘텀 점수를 계산합니다. 모멘텀은 12개월의 단순 이동평균(SMA)을 이용합니다.

- 모멘텀 스코어: (월말 종가 / 12개월 단순 이동평균) - 1

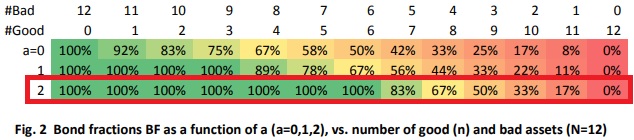

- 12개의 자산 중 모멘텀 스코어가 높은 상위 6개의 자산을 매수(각각의 비중 16.7%)합니다. 다만, 모멘텀이 마이너스인 자산이 있을 경우(12개월 단순 이동평균보다 월말 종가가 낮은 경우), 마이너스 모멘텀인 자산 1개당 현금 비중을 16.7%씩 늘려줍니다. 다음 표는 모멘텀이 마이너스인 자산(#Bad) 개수 당 현금 비율(붉은색 네모 안)을 나타내 줍니다.

- 예컨대, 12개의 자산 중 1개 자산의 모멘텀이 마이너스이고 11개의 자산이 플러스라면, 현금(IEF)을 16.7% 가져가고, 나머지 11개의 자산 중 모멘텀이 높은 상위 6개의 자산을 13.8%씩 매수(각 자산의 매수 비중 = (100% - 16.7%) / 6 = 13.89%)합니다. 만약 3개 자산의 모멘텀이 마이너스라면, 현금(IEF)을 50% 가져가고, 나머지 9개 자산 중 모멘텀 상위 6개의 자산을 8.3%씩 매수(각 자산의 매수비중 = (100% - 50%) / 6 = 8.33%)합니다. 한편, 마이너스 모멘텀 자산이 6개 이상인 경우 포트폴리오는 모두 현금(IEF)으로 구성합니다.

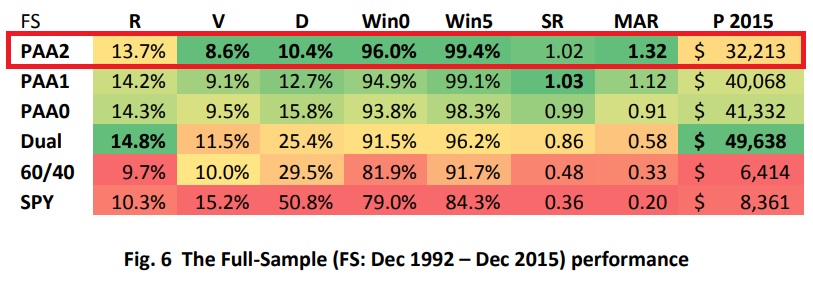

- 관련 논문의 테스트 기간 중 성과는 다음과 같습니다. (LINK) 논문 바로가기

- 주1) PAA2: 모멘텀이 마이너스인 자산 1개 당 현금비중을 16.7% 높이는 전략(본건 전략)

- 주2) PAA1: 모멘텀이 마이너스인 자산 1개 당 현금비중을 11.1% 높이는 전략

- 주3) Dual: 듀얼 모멘텀 전략

- 주4) R: 연평균 수익률, V: 변동성, D: MDD(최대 손실률), Win0: 1년 성과가 0% 이상, Win5: 1년 성과가 -5% 이상, SR: 샤프레시오, MAR: R/D

- 주5) PAA2 모델은 1992년 이후 MDD가 10.4%로 테스트 대상 전략 중 가장 낮은 MDD를 보였으며, 준수한 연평균 수익률(13.7%)을 보이고 있음

전략 수익률

전략 MDD

월별 보유종목(MMT)

| 구분 | 23.12 | 24.01 | 24.02 | 24.03 | 24.04 | 24.05 | 24.06 | 24.07 | 24.08 | 24.09 | 24.10 | 24.11 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| SPY | 12.1 | 11.8 | 15.4 | 16.4 | 9.9 | 13.2 | 14.7 | 14.0 | 14.6 | 14.6 | 11.1 | 12.9 |

| QQQ | 19.2 | 17.4 | 19.8 | 17.5 | 10.0 | 13.8 | 18.1 | 13.9 | 13.1 | 13.7 | 10.2 | 12.0 |

| IWM | 10.7 | 5.4 | 10.7 | 13.3 | 4.7 | 8.5 | 5.9 | 15.1 | 12.0 | 11.3 | 7.9 | 13.1 |

| VGK | 8.5 | 5.8 | 7.5 | 10.2 | 6.5 | 12.1 | 7.6 | 9.1 | 11.7 | 10.6 | 3.2 | -2.0 |

| EWJ | 8.8 | 10.4 | 13.6 | 14.8 | 7.0 | 8.2 | 6.5 | 9.3 | 9.6 | 7.5 | 1.3 | -0.7 |

| EEM | 4.8 | -0.3 | 4.0 | 6.0 | 5.2 | 6.5 | 8.1 | 8.1 | 8.6 | 13.2 | 8.1 | 3.8 |

| VNQ | 9.6 | 3.6 | 5.8 | 7.3 | -1.2 | 3.0 | 4.1 | 11.3 | 15.6 | 17.3 | 11.1 | 10.2 |

| DBC | -3.4 | -1.7 | -2.6 | 1.6 | 3.0 | 2.4 | 1.4 | -1.7 | -3.3 | -2.2 | -0.4 | -0.4 |

| GLD | 6.0 | 3.6 | 3.7 | 11.0 | 12.9 | 13.4 | 11.7 | 15.5 | 15.7 | 18.7 | 20.1 | 14.2 |

| HYG | 6.7 | 5.9 | 5.6 | 5.9 | 3.9 | 4.8 | 4.5 | 6.0 | 6.7 | 7.4 | 5.3 | 5.1 |

| LQD | 6.1 | 4.9 | 2.7 | 3.7 | 0.3 | 2.4 | 2.7 | 4.9 | 6.2 | 7.4 | 3.1 | 1.7 |

| TLT | 2.0 | -0.3 | -1.9 | -0.8 | -6.2 | -2.5 | -0.1 | 3.8 | 6.0 | 7.6 | 1.1 | -1.7 |

| IEF | 2.4 | 2.2 | 0.2 | 0.8 | -2.0 | 0.0 | 1.3 | 4.0 | 5.0 | 5.9 | 1.8 | 0.4 |

| profit | 3.7 | -0.6 | 0.8 | 2.1 | -3.5 | 3.2 | 0.9 | 2.2 | 1.6 | 2.2 | -1.3 | 1.6 |

| (IEF비중) | (16.7) | (50.0) | (33.3) | (16.7) | (33.3) | (16.7) | (16.7) | (16.7) | (16.7) | (16.7) | (16.7) | (66.6) |

2024.11.22. updated

전략 통계

| 구분 | PAA | 60/40 | 구분 | PAA | 60/40 |

|---|---|---|---|---|---|

| 연평균수익률 | 5.7 | 7.8 | STDEV | 7.7 | 9.5 |

| 샤프지수 | 0.6 | 0.7 | 소르티노지수 | 1.14 | 1.18 |

| UPI(%) | nan | nan | Ulcer Index(%) | 5.9 | 6.3 |

| MDD | -20.9 | -26.8 | MDD지점 | 2023.10 | 2009.02 |

| MDD기간(월) | 36 | 29 | 승률(%) | 61.2 | 67.0 |

| Best Month | 7.8 | 7.5 | Worst Month | -4.7 | -9.2 |

| 포트 회전율 | 2.61 | Backtest시작일 | 2007.05 |