듀얼모멘텀 전략(Dual Momentum Strategy)

전략 요약

- 매매대상 ETF: 듀얼모멘텀 전략은 공모펀드를 기준으로 전략을 구성하였습니다. 매매편의를 위하여 공모펀드와 유사한 ETF를 포트폴리오 편입대상으로 선정하였습니다.

- S&P500지수추종 펀드: SPY(VOO, IVV 대체 가능).

- 미국 제외 세계주식(ACWI) 펀드: VEU(ACWX, VXUS 대체 가능). 미국을 제외한 ACWI지수 추종 ETF는 ACWX가 있습니다만, VEU에 비해 비용이 비싸고, 운용자산 규모 차이가 유의적으로 보아 VEU를 선정하였습니다. 또한, VXUS도 고려할 수 있으나, ACWX지수는 대형주, 중형주만 편입하고 있어 소형주까지 편입된 VXUS보다는 대형주 중형주만 포함된 VEU가 유사하다고 생각되어 VEU로 최종 선택하였습니다.

- 미국 종합채권: BND(AGG, SHY대체 가능)

- 듀얼 모멘텀 투자 전략은 절대모멘텀(Absolute Momentum)과 상대모멘텀(Relative Momentum)을 결합한 모멘텀 전략입니다. 미국 주식을 대표하는 S&P500(예: SPY ETF)과 미국 주식을 제외한 기타 세계주식(예: VEU ETF) 중 최근 12개월 간 모멘텀이 좋은(수익률이 높은) 시장을 선택하여 투자(상대모멘텀)하되, 둘 중 모멘텀이 좋은 시장과 미국 국채의 수익률을 비교하여 주식시장이 국채보다 수익률이 낮다면, 종합채권(예: BND ETF)에 투자(절대모멘텀)하는 전략입니다.

- 모멘텀 계산 : 최근 12개월의 ETF 가격 변동률

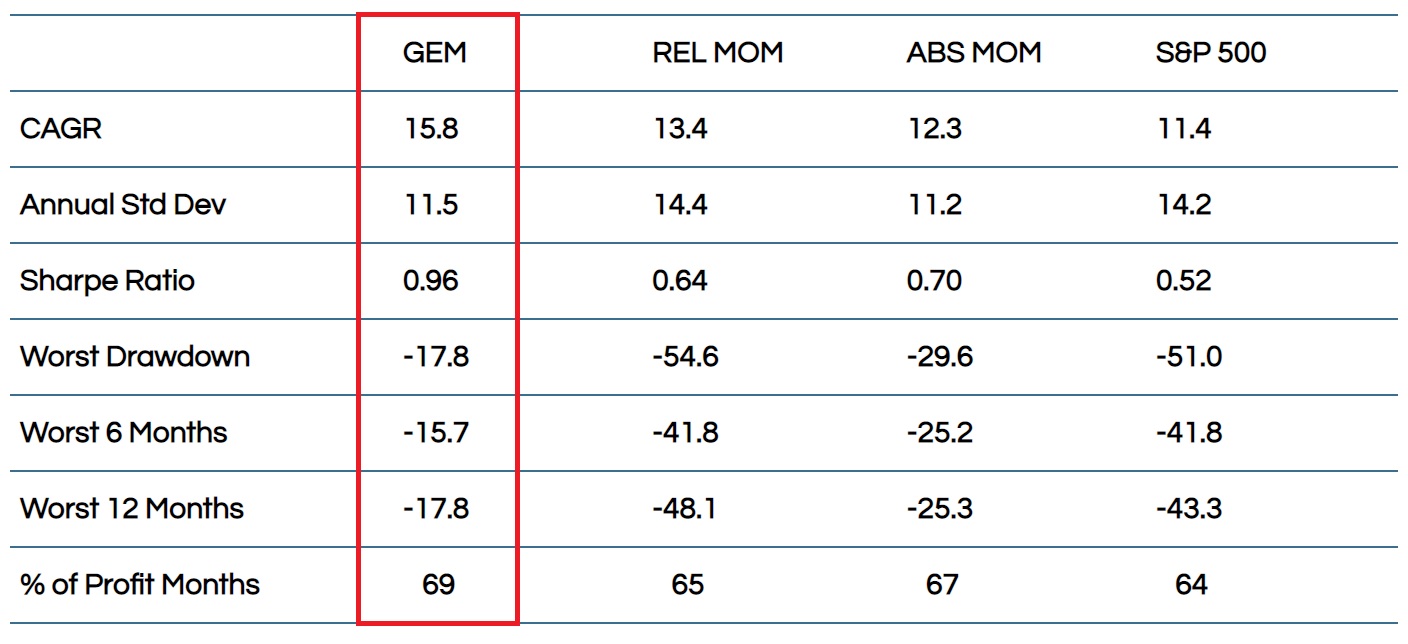

- 주1) 1950 ~ 2018 중 테스트 성과.

- 주2) GEM(듀얼 모멘텀 투자 전략, Global Equities Momentum), REL MOM(듀얼모멘텀 중 상대모멘텀 효과), ABS MOM(듀얼모멘텀 중 절대모멘텀 효과)

전략 수익률

전략 MDD

월별 보유종목(MMT)

| 구분 | 24.01 | 24.02 | 24.03 | 24.04 | 24.05 | 24.06 | 24.07 | 24.08 | 24.09 | 24.10 | 24.11 | 24.12 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| SPY | 20.6 | 30.2 | 29.6 | 22.4 | 28.0 | 24.5 | 22.0 | 26.9 | 36.0 | 37.8 | 33.8 | 28.1 |

| VEU | 4.8 | 13.1 | 13.6 | 8.7 | 17.0 | 11.3 | 10.0 | 18.0 | 25.3 | 23.5 | 13.7 | 6.4 |

| BND | 2.1 | 3.5 | 1.6 | -1.4 | 1.4 | 2.6 | 5.1 | 7.3 | 11.5 | 10.5 | 6.8 | 1.3 |

| profit | 1.6 | 5.2 | 3.3 | -4.0 | 5.1 | 3.5 | 2.1 | 1.5 | 1.3 | -2.5 | 1.1 | -1.8 |

2024.12.26. updated

전략 통계

| 구분 | DM | 60/40 | 구분 | DM | 60/40 |

|---|---|---|---|---|---|

| 연평균수익률 | 6.5 | 8.0 | STDEV | 12.9 | 9.5 |

| 샤프지수 | 0.45 | 0.7 | 소르티노지수 | 0.75 | 1.18 |

| UPI(%) | nan | nan | Ulcer Index(%) | 8.77 | 6.29 |

| MDD | -21.1 | -26.8 | MDD지점 | 2010.06 | 2009.02 |

| MDD기간(월) | 39 | 29 | 승률(%) | 62.9 | 67.1 |

| Best Month | 10.9 | 7.5 | Worst Month | -12.5 | -9.2 |

| 포트 회전율 | 1.58 | Backtest시작일 | 2007.05 |