종합 듀얼모멘텀 전략(Composite Dual Momentum Strategy)

전략 요약

- 종합 듀얼모멘텀은 시장을 4개로 분할하여 각 시장별로 편입된 두 자산의 듀얼모멘텀을 계산하여 포트폴리오를 구성하는 전략입니다. 각 시장의 투자비중은 25%로 동일하며 4개의 시장은 다음과 같습니다.

- 주식시장(Equities): 미국 주식(SPY), 미국을 제외한 글로벌주식(VEU)

- 채권(Credit risk): 미국 종합채권(LQD), 미국 하이일드 채권(HYG)

- 부동산(Real estate): 부동산 리츠(VNQ), 모기지 리츠(REM)

- 경제위기(Economic stress): 금(GLD), 미국 장기 국채(TLT)

- 기본 매매방식은 듀얼 모멘텀과 유사합니다. 최근 12개월 간 모멘텀(주가 변동률)이 좋은(수익률이 높은) 자산(ETF)을 선택하여 투자(상대모멘텀)하되, 해당 자산의 모멘텀이 미국 국채의 수익률 보다 낮다면, 현금(미국 단기국채 BIL)을 매수하게 됩니다.

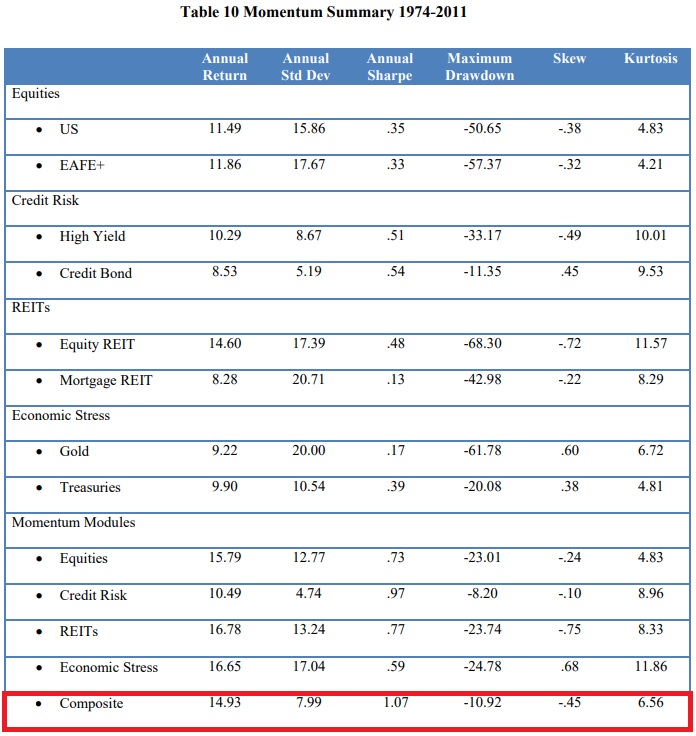

- 테스트 기간 중 성과는 다음과 같습니다. (LINK) 관련 웹페이지 바로가기

- 주1) 1974 ~ 2011 기간이며, 각 시장별 듀얼모멘텀 성과(연평균 수익률)는 Equities 15.79%, Credit Risk 10.49%, REITs 16.78%, Economic Stress 16.65% 입니다.

- 주2) 종합 듀얼모멘텀(Composite)의 성과(연평균 수익률)는 14.94%입니다. Equities, REITs, Economic Stress 시장의 듀얼모멘텀보다 성과는 낮지만, MDD를 -10.92%로 다른 시장의 절반 이하로 감소시켰습니다. 샤프 지수 또한 1.07로 매우 우수합니다.

전략 수익률

전략 MDD

월별 보유종목(MMT)

| 구분 | 23.08 | 23.09 | 23.10 | 23.11 | 23.12 | 24.01 | 24.02 | 24.03 | 24.04 | 24.05 | 24.06 | 24.07 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| SPY | 15.8 | 21.6 | 10.0 | 13.7 | 26.2 | 20.6 | 30.2 | 29.6 | 22.4 | 28.0 | 24.5 | 20.6 |

| VEU | 12.7 | 20.6 | 12.9 | 8.0 | 15.8 | 4.8 | 13.1 | 13.6 | 8.7 | 17.0 | 11.3 | 8.6 |

| LQD | 1.0 | 3.6 | 1.8 | 2.7 | 9.4 | 3.6 | 6.0 | 3.6 | -0.3 | 3.7 | 3.5 | 5.2 |

| HYG | 7.0 | 9.4 | 4.7 | 6.2 | 11.5 | 7.7 | 10.1 | 9.2 | 7.5 | 10.6 | 9.2 | 10.2 |

| VNQ | -7.3 | -1.3 | -8.1 | -2.9 | 11.9 | -3.8 | 4.2 | 8.6 | -0.4 | 8.5 | 4.6 | 9.6 |

| REM | -6.1 | 17.8 | -7.2 | -1.7 | 14.4 | -5.2 | 2.0 | 16.9 | 8.2 | 15.2 | 3.1 | 5.5 |

| GLD | 13.0 | 10.8 | 21.2 | 14.5 | 12.7 | 5.0 | 11.5 | 12.3 | 14.6 | 18.1 | 20.6 | 21.0 |

| TLT | -11.0 | -10.7 | -10.2 | -7.9 | 2.8 | -6.7 | -4.1 | -7.8 | -14.1 | -8.8 | -7.4 | -3.4 |

| BIL | 4.2 | 4.4 | 4.7 | 4.9 | 4.9 | 5.1 | 5.2 | 5.2 | 5.3 | 5.4 | 5.3 | 5.3 |

| profit | -0.5 | -2.8 | -1.8 | 2.8 | 2.2 | -1.0 | 1.5 | 3.3 | -2.2 | 2.8 | 1.2 | 0.2 |

| (BIL비중) | (25.0) | (0.0) | (50.0) | (25.0) | (0.0) | (50.0) | (25.0) | (0.0) | (0.0) | (0.0) | (100) | (100) |

2024.07.27. updated

전략 통계

| 구분 | CDM | 60/40 | 구분 | CDM | 60/40 |

|---|---|---|---|---|---|

| 연평균수익률 | 4.7 | 7.9 | STDEV | 8.1 | 9.6 |

| 샤프지수 | 0.47 | 0.71 | 소르티노지수 | 0.83 | 1.19 |

| UPI(%) | nan | nan | Ulcer Index(%) | 5.27 | 6.37 |

| MDD | -13.7 | -26.8 | MDD지점 | 2023.10 | 2009.02 |

| MDD기간(월) | 30 | 29 | 승률(%) | 57.4 | 67.2 |

| Best Month | 8.3 | 7.5 | Worst Month | -8.6 | -9.2 |

| 포트 회전율 | 2.07 | Backtest시작일 | 2007.06 |